持株会社活用のメリット①

過去、5回にわたり事業承継対策における持株会社活用のデメリットについてご説明してきました。

メリットについては、多くの銀行、税理士さんから既にご提案があると考えて、弊社のコラムには書いておりませんでしたが、コラムをお読みになった方から、持株会社活用のメリットについてのお問い合わせがあったので、これから数回に分けて、ご説明いたします。

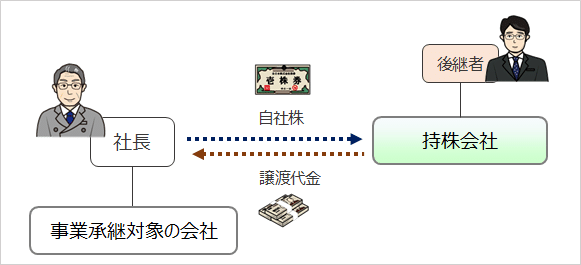

前提としては、後継者の出資により持株会社を設立して、経営者がその会社に自社株を譲渡するケースです。

後継者に確実に渡すことができる

〇事業承継とは、社長のイスと自社株を後継者に確実に渡すこと

事業承継対策における持株会社活用で最大のメリットは、社長が所有する自社株を後継者に確実に渡すことができるというものです。

事業承継で大切なことは、社長が後継者と決めた人に会社をバトンタッチすることです。

バトンタッチするということは、「社長のイスを譲る」ということと、「自社株を渡す」ということで、この2つを確実に行うことが、社長が思い描いた事業承継を実現するということです。

〇暦年贈与だけで、自社株のすべてを後継者に渡すことは難しい

現社長が、生前に指名して後継者を社長に就任させることが多く行われています。これで、確実に「社長のイス」を渡すことができます。

しかし、「自社株」については、社長が自社株のすべてを、生前に後継者に渡すことは簡単ではありません。

社長が自社株を後継者に確実に渡す方法として、暦年贈与がよく用いられますが、その方法だけで全株式を渡し終えることは、一般的には難しいと考えられます。

なぜなら、例えば毎年500万円相当の自社株を贈与したとして、10年で5,000万円にしかなりません。

事業承継対策に悩む会社であれば、社長は数億円、数十億円という単位の自社株を所有していることが多いので、5,000万円程度では、焼け石に水です。

それでは、贈与する株数を増やした場合にどうなるかというと、贈与税率が高くなり、後継者が贈与税を納税することが難しくなりますし、また税負担で考えると基礎控除の大きい相続税の方が有利ということになります。

このような理由から、社長が所有する自社株を暦年贈与で全て渡すのではなく、最終的には相続で自社株を渡すことが多いものです。

〇相続では社長の思い通りに自社株を渡せないこともある

相続で自社株を渡す場合、後継者に確実に自社株を渡すために、遺産分割内容を遺言に書くケースがあります。

遺言は遺産分割での最優先事項ではあるのですが、遺言に書けば絶対に大丈夫ということはありません。

判例では、相続人全員が合意のもとに遺言内容と異なる遺産分割をしても有効とされています。

一般に、社長の相続財産に占める自社株の割合は高く、自社株の全てを後継者に渡すということになると、法定相続分通りの遺産分割はできないことが多く、時には、他の相続人の遺留分を侵害することもあります。

そうなると、納得のいかない相続人が遺言内容とは異なる遺産分割を要求することや、遺留分の侵害請求をすることがあるのです。

持株会社への自社株の譲渡は社長の意思で行うことができる

これに対して、社長が所有する自社株を後継者が出資する持株会社に譲渡した場合は、この問題が解決されます。

図をご覧ください

社長は、後継者が出資する持株会社に自社株を譲渡します。

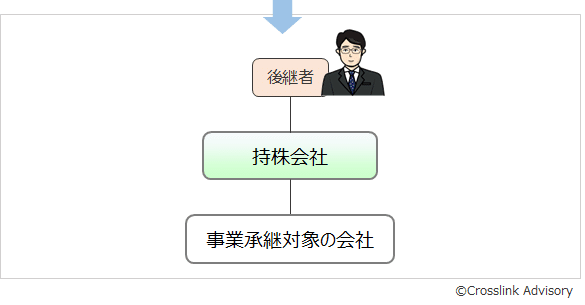

その結果、後継者は、社長から譲渡された自社株を、持株会社を通じて間接的に所有します。

これで、社長は確実に自社株を後継者に渡すことができるということです。

持株会社への譲渡は、相続とは異なりますので、他の法定相続人から、文句を言われることはありませんし、また、社長の所有していた自社株が現金になりますので、遺産分割が容易になるという二次的なメリットもあります。

ただし、事業活動を行っておらず、資産のない持株会社が自社株を買うということは、資金調達や返済の仕組みを検討しなくてはなりません。

これにつきましては、コラム「持株会社活用のデメリット③」をご参照ください。

まとめ

- 事業承継で最も重要なことは、社長のイスと自社株を確実に後継者に渡すことであり、持株会社に自社株を譲渡することで、それを実現できる。

- ただし、そのためには、持株会社の資金調達や返済の仕組みを検討することが必要。

◆事業承継を基礎から理解したい方におすすめです

事業承継が0からわかる本 [ 半田 道 ]

価格:3630円(税込、送料無料) (2021/2/26時点)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/1b81955c.bee0e169.1b81955d.903f349a/?me_id=1213310&item_id=20073080&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F2614%2F9784502352614.jpg%3F_ex%3D240x240&s=240x240&t=picttext)