令和5年度税制改正③

~暦年贈与と相続時精算課税はどちらが有利なのか~

前回まで、令和5年度税制改正大綱における、暦年贈与制度と相続時精算課税制度の改正内容について、ご説明しました。

令和5年度税制改正➀

令和5年度税制改正②

今回は、どちらの制度を使って贈与をした方が良いかということについて、ご説明いたします。

2つの制度の税制改正影響の確認

【暦年贈与の税制改正影響】

これまで、暦年贈与制度を利用されていた方の狙いは、次の2つだと考えられます。

➀基礎控除110万円の活用

②少額の贈与であれば、相続税率>贈与税率であること

今回の税制改正で、相続開始7年以内の贈与財産は相続財産に加算されることになりました。

つまり、毎年コツコツ贈与していても、相続開始7年以内の贈与については、上記の➀②の目的が実現できないことになります。

【相続時精算課税制度の税制改正影響】

相続時精算課税制度は今回の改正で110万円の基礎控除が導入されました。

これについては、暦年贈与のように相続開始前7年以内の贈与財産を相続財産に加算するという規定はありません。

従って、贈与される方が、いつ亡くなられても、贈与財産が110万円以下の場合には、非課税になるということです。

つまり、相続時精算課税制度の場合、上記の➀は実現できるということです。

どちらを選択すべきなのか?

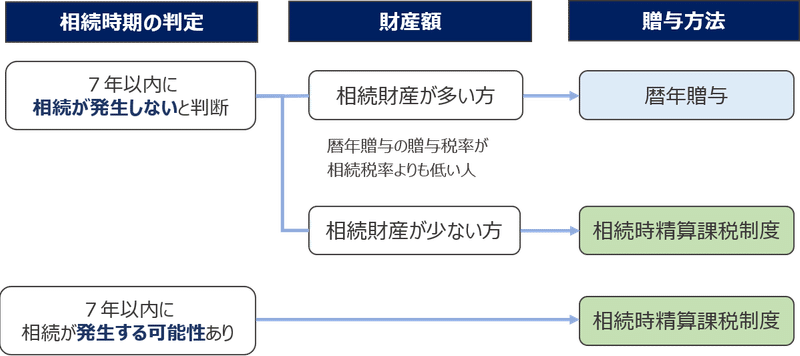

結局どちらを選択すべきなのかということで次の表にまとめました。

贈与方法の選択のポイントは、7年以内に相続が発生するのかということと贈与される方の財産額です。

【7年以内に相続が発生しないと判断した場合】

まず、7年以内に相続が発生するのかどうかは、誰にもわかりませんが、これは、みなさまが個別に判断されることになります。

仮に7年以内に相続が発生しないと判断された場合には、相続財産が多いか少ないかで判定が異なります。

相続財産が「多い」、「少ない」という表現は曖昧ですが、贈与税の税率が相続税率よりも低い方という分類です。

例えば、暦年贈与の方法で、親から子に500万円の贈与を行った場合の贈与税率は20%ですが、相続税率が20%なのは、相続財産が5,000万円以下の場合です。

つまり、相続財産が5,000万円を超える方の場合には、毎年コツコツ暦年贈与を行う方が有利ということになります。

【7年以内に相続が発生する可能性がある場合】

暦年贈与のメリットの一つは、110万円の基礎控除の適用を受けるということでした。

今回の税制改正で、暦年贈与を行って、7年以内に相続が発生した場合には、贈与財産が相続財産に加算され、110万円の基礎控除の適用が受けられなくなりますので、選択肢は相続時精算課税制度のみということになります。

令和5年度の贈与について

今回の税制改正は、令和6年1月1日以後の贈与に適用になります。

従って、令和5年度に贈与をした財産のうち、相続財産に加算されるのは、相続開始3年以内ですので、令和5年中の贈与は有効であると考えられます。

最後に

今回のご説明は、あくまでも「税金の負担」という観点で、どちらが有利かというご説明をいたしました。

税金の負担が減るから、早期に贈与をすることがいいのかどうかは、別の次元ですので、別途ご検討ください。

事業承継においては、自社株の贈与を、「税金の負担」だけ考えて、慌てて実行すると、経営の承継にデメリットが生じる場合がありますので、注意が必要です。

尚、この内容は、税制改正大綱の内容をもとに2022/12/22時点で記載しております。

改正が施行された場合、本件内容とは異なる部分が生じる可能性がありますので、その点は十分にご理解ください。